Besteuerung von Familienunternehmen und ihrer Gesellschafter

Selbst für die Geschäftsführung eines Familienunternehmens sind Besteuerungsfragen ohne sachkundigen Rat kaum zu überschauen, den Gesellschaftern wird es nur in seltenen Fällen anders ergehen. Und doch kommt niemand, der an einem Familienunternehmen beteiligt ist oder es einmal sein wird, an diesen Fragen vorbei — gleichviel, ob sie sich auf Unternehmens- oder Gesellschafterebene stellen. Ein Quantum Basiswissen hilft, die Notwendigkeiten besser zu verstehen. Es zu vermitteln, haben sich Bertram Layer und Andrea Seemann zur Aufgabe gemacht.

Leseprobe

2. Besteuerungsunterschiede zwischen Personen- und Kapitalgesellschaften

2.1 Überblick über die Rechtsformen und deren laufende ertragsteuerliche Besteuerung

Überblick über die Rechtsformen

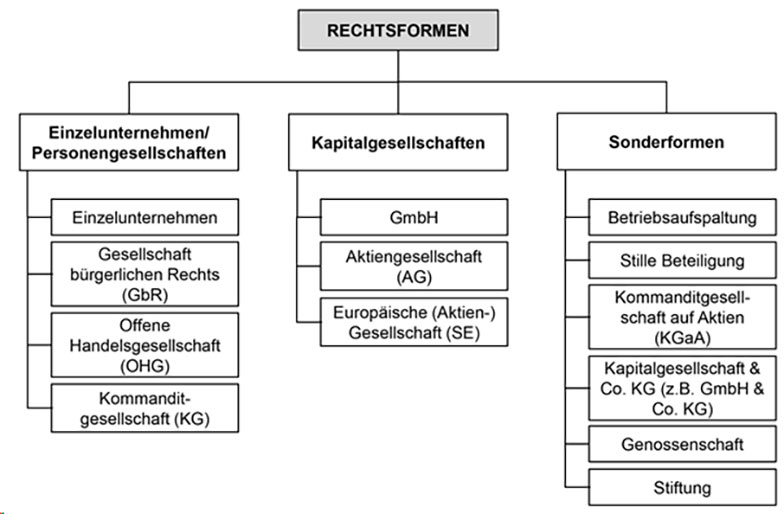

Das folgende Schaubild gibt einen Überblick über die in Deutschland gängigen Rechtsformen. Auch die dargestellten Sonderformen sind entweder als Kapitalgesellschaft bzw. übergeordnet als Körperschaft (z. B. die Stiftung) oder als Personengesellschaft bzw. eine Mischung aus beiden Rechtsformen einzuordnen. In der Praxis spielen insbesondere die Betriebsaufspaltung und die Kapitalgesellschaft & Co. KG (häufigste Form: GmbH & Co. KG) eine bedeutende Rolle. Bei der Betriebsaufspaltung ist zwischen Besitz- und Betriebsunternehmen zu unterscheiden. Im Regelfall wird das Besitzunternehmen als Einzelunternehmen oder Personengesellschaft geführt, während das Betriebsunternehmen in der Rechtsform einer Kapitalgesellschaft betrieben wird. Die Kapitalgesellschaft & Co. KG kommt in der Praxis meist dergestalt vor, dass die persönlich haftende Gesellschafterin der Kommanditgesellschaft eine Komplementär-GmbH ist, die an der Kommanditgesellschaft selbst wiederum vermögensmäßig nicht beteiligt ist. In diesem Fall sind die Kommanditisten zu 100% am Vermögen der Gesellschaft beteiligt. Im Hinblick auf Besteuerungsfolgen entspricht eine so strukturierte GmbH & Co. KG weitgehend der reinen Personengesellschaft.

Auch die Kommanditgesellschaft auf Aktien (KGaA) ist in ihrer klassischen Ausgestaltung bzgl. der Besteuerung eine Mischung aus Personengesellschaft (der Anteil des Ergebnisses, der auf den Komplementär — in der Regel eine natürliche Person oder eine Personengesellschaft, z.B. eine GmbH & Co. KG — entfällt) und Kapitalgesellschaft (der Anteil des Ergebnisses, der auf die Kommanditaktiengesellschaft und deren Aktionäre entfällt).

Abb. 1: Rechtsformen im Überblick1

Besteuerungsunterschiede im Überblick

Zwischen Personengesellschaften und Körperschaften (im Wesentlichen Kapitalgesellschaften) bestehen erhebliche Besteuerungsunterschiede. Dies gilt insbesondere im Hinblick auf die beiden wichtigsten Ertragsteuerarten, nämlich die Einkommensteuer und die Körperschaftsteuer. Während die Einkommensteuer nur natürliche Personen trifft, belastet die Körperschaftsteuer Körperschaften, deren wichtigste Vertreter die Kapitalgesellschaften, aber auch die Genossenschaft und die Stiftung sind. Hinzu kommt als wichtige Ertragsteuer die Gewerbesteuer, die den Gewerbeertrag unabhängig davon besteuert, ob er im Betrieb einer Personengesellschaft oder im Betrieb einer Kapitalgesellschaft entsteht. Hinsichtlich der Gewerbesteuer ist die Personengesellschaft gleichermaßen wie die Kapitalgesellschaft als Steuersubjekt anzusehen. Das in der Einkommensteuer geltende Transparenzprinzip der Personengesellschaft erstreckt sich nicht auf die Gewerbesteuer.

Damit ist ein wesentliches Besteuerungsprinzip im Einkommensteuerrecht der Personengesellschaft angesprochen, nämlich das Transparenzprinzip. Dieses besagt, dass eine Personengesellschaft selbst kein einkommensteuerpflichtiges Steuersubjekt ist und insofern für die Besteuerung als „transparent“ betrachtet wird. Die Zurechnung der Ergebnisanteile erfolgt für einkommensteuerliche Zwecke vielmehr unmittelbar bei den Gesellschaftern. Die Einkommensteuer wird im Gegensatz zur Gewerbesteuer damit bei Personengesellschaften auch nicht in der Gewinn- und Verlustrechnung der Gesellschaft als Aufwand ausgewiesen.

Dieses Prinzip wird nun allerdings seit dem 1. Januar 2022 durch die neu eingeführte Möglichkeit für bestimmte Personengesellschaften, zur Körperschaftsteuer zu optieren, durchbrochen. Im Falle der Ausübung der Option wird die Personengesellschaft wie eine Körperschaft besteuert. Allerdings ist die Option mit einigen Fallstricken verbunden, die der Besonderheit der steuerlichen Behandlung von Personengesellschaften geschuldet ist. Zu weiteren Erläuterungen wird auch auf die nachfolgenden Ausführungen unter 2.3 verwiesen.

3.1.3 Das Verschonungssystem für Großvermögen

Abschmelzmodell

Liegt der Wert der Schenkung oder Erbschaft (bezogen auf den jeweiligen Schenker/Erblasser zum jeweiligen Erwerber unter Zusammenrechnung aller Schenkungen von betrieblichem Vermögen innerhalb eines Zeitraums von 10 Jahren) über EUR 26 Mio., greift die reguläre Begünstigung für betriebliches Vermögen nicht ein. Es kann das sog. Abschmelzmodell oder alternativ die Verschonungsbedarfsprüfung gewählt werden. Beim Abschmelzmodell besteht bei Einhaltung der „Quoten“ auch die Möglichkeit, die Regelverschonung oder Optionsverschonung zu beantragen. Der Verschonungsabschlag von 85% bzw. 100% schmilzt dabei um 1% je volle EUR 750.000,00, die den Wert des begünstigten Vermögens von EUR 26 Mio. übersteigen, ab. Beim Anteilswert von bspw. EUR 50 Mio. würde die Begünstigung bei Inanspruchnahme der Regelverschonung nur noch 53% anstelle von 85% und bei Inanspruchnahme der Optionsverschonung nur noch 68% anstelle von 100% betragen. Bei EUR 90 Mio. entfällt die Begünstigung gänzlich. Es gelten ebenfalls die Nachversteuerungsfristen von 5 bzw. 7 Jahren.

Verschonungsbedarfsprüfung

Bei der Verschonungsbedarfsprüfung wird die Erbschaftsteuer insoweit erlassen, als diese nicht zu 50% aus dem vorhandenen Privatvermögen, dem mitübertragenen Privatvermögen und dem im Unternehmen vorhandenen steuerpflichtigen Verwaltungsvermögen (zusammen bezeichnet als sog. verfügbares Vermögen) gezahlt werden kann. Übertragungen innerhalb eines 10-Jahres-Zeitraums werden zusammengerechnet. Auch Übertragungen von verfügbarem Vermögen innerhalb von 10 Jahren nach der Schenkung/Vererbung der Unternehmensanteile (auch von dritter Seite) werden in die Verschonungsbedarfsprüfung einbezogen. Je höher das vorhandene bzw. mitübertragene Privatvermögen und je höher das steuerpflichtige Verwaltungsvermögen ist, umso geringer ist also im Ergebnis bei Wahl der Verschonungsbedarfsprüfung die erbschaftsteuerliche Begünstigung für Betriebsvermögen. Die möglichen Auswirkungen der Verschonungsbedarfsprüfung werden nachfolgend in einem vereinfachten Beispiel dargestellt:

Ein Unternehmer ist zu 100% Gesellschafter eines Familienunternehmens in der Rechtsform der GmbH. Er hat zwei Kinder und vier Enkelkinder. Der Wert des Unternehmens beträgt EUR 200 Mio. Das Unternehmen hält Wertpapiere in Höhe von EUR 16 Mio. (erbschaftsteuerpflichtiges Verwaltungsvermögen nach Berücksichtigung des Freibetrages für Verwaltungsvermögen in Höhe von 10% des begünstigten Unternehmensvermögens). Der Gesellschafter verfügt zudem über EUR 20 Mio. Privatvermögen. Jedes seiner Kinder hat Privatvermögen in Höhe von EUR 4 Mio. Die Enkelkinder sind (noch) mittellos.

Die Erbschaftsteuerbelastung liegt bei Vererbung des Vermögens an die beiden Kinder bei insgesamt EUR 32,8 Mio.

Dem liegt folgende Berechnung zugrunde:

| Erbschaftsteuer im Rahmen der Verschonungsbedarfsprüfung (50% des steuerpflichtigen Verwaltungsvermögens (EUR 16 Mio.) + 50% des übertragenen Privatvermögens (EUR 20 Mio.) + 50% des vorhandenen Privatvermögens (EUR 8 Mio.)) | EUR 22 Mio. |

| Erbschaftsteuer Verwaltungsvermögen (EUR 16 Mio. x Steuersatz 30%) |

EUR 4,8 Mio. |

| Erbschaftsteuer Privatvermögen (EUR 20 Mio. x Steuersatz 30%) |

EUR 6 Mio. |

| Gesamtbelastung mit Erbschaftsteuer bei Übertragung des unternehmerischen Vermögens und des Privatvermögens auf die Kinder | EUR 32,8 Mio. |

Entscheidet sich der Gesellschafter, die Anteile am Unternehmen direkt auf seine Enkelkinder zu übertragen, und würden seine Kinder nur das Privatvermögen erhalten, läge die Steuerbelastung für das Unternehmensvermögen bei ca. EUR 13 Mio.2 und für das Privatvermögen bei ca. EUR 5 Mio. (Ersparnis gegenüber dem Ausgangsfall: ca. EUR 15 Mio. (!)). Schichtet der Gesellschafter nun auch noch sein Verwaltungsvermögen vor der Übertragung um und investiert dieses betrieblich, sinkt die Steuerlast um weitere EUR 13 Mio. auf nur noch ca. EUR 5 Mio. für das Privatvermögen.3

- Quelle: eigene Darstellung.

- Unterstellt wird die Anwendung der Verschonungsbedarfsprüfung mit einem steuerpflichtigen Verwaltungsvermögen von EUR 16 Mio. ohne weiteres verfügbares Vermögen bei den Enkelkindern.

- Die Steuerbelastung könnte bspw. auch durch die Einbindung einer Familienstiftung oder durch die Strukturierung des Privatvermögens vor einer Schenkung weiter reduziert werden.